Segurança financeira na aposentadoria não acontece automaticamente. É preciso planejamento e compromisso e sim, dinheiro.

Fatos

- Aproximadamente apenas metade dos americanos calculou quanto precisa economizar para a aposentadoria.

- Em 2022, mais de 25% dos trabalhadores da indústria privada com acesso a um plano definido de contribuição não participaram (exemplo: um plano 401(k)).

- O americano comum passa aproximadamente 20 anos aposentado.

Poupar para a aposentadoria é um hábito com o qual todos nós podemos viver.

Lembre-se… Economizar Importa!

1. Comece a economizar, continue a economizar e mantenha suas metas

Se você já está economizando, seja para a aposentadoria ou outro objetivo, continue! Você sabe que economizar é um hábito recompensador. Se não está economizando, é hora de começar. Comece pequeno se tiver como, e tente aumentar o valor que guarda a cada mês. Quanto mais cedo começar a economizar, mais tempo seu dinheiro irá render (veja o quadro abaixo). Faça da economia para a aposentadoria uma prioridade. Faça um plano, mantenha-o e estabeleça objetivos. Lembre-se, nunca é cedo demais ou tarde demais para começar a economizar.

2. Conheça suas necessidades na aposentadoria

A aposentadoria é cara. Especialistas estimam que você precisará de 70 a 90 por cento de sua renda pré-aposentadoria para manter seu padrão de vida quando parar de trabalhar. Cuide de seu futuro financeiro. A chave para uma aposentadoria segura é planejar com antecedência. Comece solicitando Economias Em Boa Forma: Um Guia Para o Seu Dinheiro e Seu Futuro Financeiro, e, para aqueles perto de aposentar Taking the Mystery Out of Retirement Planning. (Veja o próximo quadro para pedir uma cópia).

3. Contribua com a poupança para aposentadoria do seu empregador

Se seu empregador oferece uma poupança para a aposentadoria, como um plano 401(k), inscreva-se e contribua com o máximo que puder. Seus impostos serão menores, sua empresa trabalhará melhor, e as deduções automáticas facilitam. Com o tempo, os juros compostos e o diferimento de imposto fazem uma grande diferença no valor que você irá acumular. Saiba mais sobre seu plano. Por exemplo, quanto você precisaria contribuir para obter a contribuição total do empregador e por quanto tempo precisaria ficar no plano para receber aquele dinheiro.

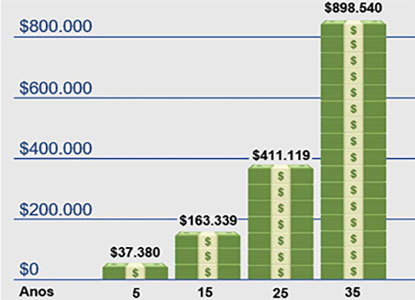

A VANTAGEM DE COMEҪAR CEDO

Comece agora! Esse gráfico mostra o que você acumularia em 5, 15, 25 e 35 anos se você economizasse $6.500 cada ano e seu dinheiro rendesse 7% anualmente.

4. Entenda o plano de aposentadoria do seu empregador

Se seu empregador tem um plano de aposentadoria tradicional, verifique se você tem cobertura e entenda como funciona. Peça uma declaração de benefícios individual para ver quanto vale seu benefício. Antes de trocar de emprego, descubra o que acontecerá com seu benefício de aposentadoria. Entenda quais benefícios você pode ter de um empregador anterior. Descubra se você terá direito aos benefícios do plano do seu cônjuge. Para mais informações, solicite O Que Você Deve Saber Sobre Seu Plano de Aposentadoria. (Veja o quadro posterior para mais informações).

5. Considere os princípios básicos de investimento

Como você economiza pode ser tão importante quanto o valor que você economiza. A inflação e o tipo de investimentos que você faz têm um papel importante no quanto você terá guardado na aposentadoria. Saiba como suas economias ou plano de aposentadoria são investidos. Aprenda sobre suas opções de planos de investimento e faça perguntas. Coloque suas economias em diferentes tipos de investimentos. Ao diversificar, é mais provável reduzir o risco e aumentar o retorno. Sua combinação de investimentos pode mudar com o tempo dependendo de uma quantidade de fatores tais como sua idade, metas, e circunstâncias financeiras. Segurança financeira e conhecimento andam lado a lado.

6. Não mexa nas suas economias para a aposentadoria

Se você sacar suas economias agora, você perderá capital e juros e pode também perder benefícios fiscais ou ter que pagar multas sobre a retirada. Se você mudar de emprego, deixe suas economias investidas em seu plano atual, ou invista novamente em uma conta de aposentadoria individual – IRA (individual retirement account) ou no plano do seu novo empregador.

7. Peça a seu empregador para iniciar um plano

Se seu empregador não oferece um plano de aposentadoria, sugira que comece um. Existem várias opções de planos de aposentadoria disponíveis. Seu empregador pode conseguir um plano simplificado que pode ajudar tanto a ele quanto a você. Para mais informações, solicite uma cópia de Choosing a Retirement Solution for Your Small Business. (Veja o quadro posterior para mais informações).

8. Coloque dinheiro em uma conta de aposentadoria individual

Você pode investir até $6.500 por ano em uma conta de aposentadoria individual (IRA); pode contribuir com até mais se você tem 50 anos ou mais. Também pode começar com muito menos. Essas contas também oferecem benefícios fiscais.

Quando você abre uma IRA, existem duas opções – uma conta tradicional ou uma Roth IRA. Os impostos sobre suas contribuições e retiradas dependem da opção escolhida. Além disso, o valor pós imposto de sua retirada depende da inflação e do tipo de conta que escolher. Essas contas individuais podem oferecer uma forma fácil de economizar. Você pode estabelecer que uma quantia seja automaticamente deduzida de sua conta corrente ou poupança e depositada nessa conta individual de aposentadoria.

9. Descubra os benefícios do seu Seguro Social

Em média, os benefícios de aposentadoria do Seguro Social substituem 40 por cento da renda pré-aposentadoria para os beneficiários. Entretanto, o valor dos salários que os benefícios de aposentadoria da Seguro Social substituem varia dependendo de seus ganhos e da idade que escolher para começar a receber os benefícios. Você pode estimar seu benefício usando o avaliador de aposentadoria no site da Administração do Seguro Social. Para mais informações, visite o site ou ligue para 1-800-772-1213.

10. Faça Perguntas

Essas dicas são apenas sugestões, entretanto você precisará de mais informações. Leia nossas publicações listadas no próximo quadro. Converse com seu empregador, seu banco, seu sindicato, ou um consultor financeiro. Faça perguntas e tenha certeza de que entende as respostas. Obtenha conselhos práticos e aja agora.

Para mais informações:

Visite o site da Administração do Seguro dos Benefícios dos Empregados para visualizar as seguintes publicações:

- Economias Em Boa Forma: Um Guia Para o Seu Dinheiro e Seu Futuro Financeiro

- O Que Você Deve Saber Sobre Seu Plano de Aposentadoria

- Taking The Mystery Out Of Retirement Planning

- Filing a Claim for Your Retirement Benefits

- Women and Retirement Savings

- Retirement Toolkit

- Choosing a Retirement Solution for Your Small Business

Para solicitar cópias, entre em contato com a EBSA no site ou ligue grátis para 1-866-444-3272.

Os seguintes sites podem ajudar: